Approche pour contenir la compensation sur les carburants

I-Données préliminaires

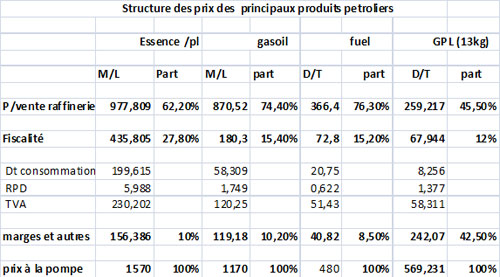

1-la structure des prix de vente au public (ou prix à la pompe) des principaux produits pétroliers appliqués depuis le 18 mai 2013 se présente comme suit (1)

Le taux de la TVA est de 12% pour le fuel, le GPL et le gasoil ordinaire et 18% pour les essences sans plomb

2- le tableau ci après indique la structure des ventes locales des produits pétroliers de la société tunisienne de raffinage (STIR) en 2012 (en 1000 T (°)

| importation | production locale | total | |

| Butane | 319 | 0 | 319 |

| GPL | 128 | 32 | 160 |

| essence s: PL | 408 | 15 | 423 |

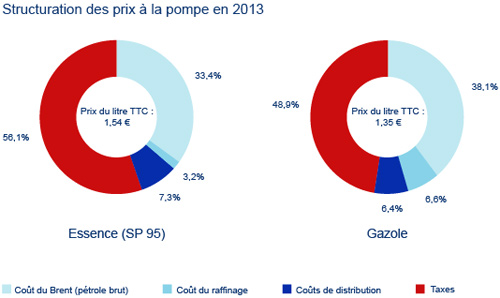

| Pétrole lam. | 0 | 43 | 43 |

| gasoil ord. | 844 | 630 | 1474 |

| gasoil 50 | 169 | 0 | 169 |

| Fuel | 269 | 0 | 269 |

| Jet | 184 | 0 | 184 |

| white spitit | 0 | 14 | 14 |

| total | 2321 | 734 | 3055 |

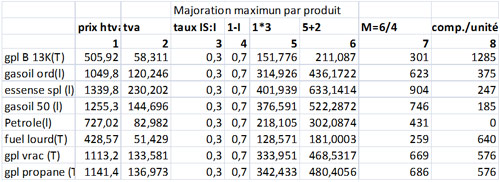

(°) bulletin de l’énergie ; ministère de l’industrie

Ces ventes pourraient être assimilées à la consommation nationale de ces produits en 2012

3-Il convient de souligner que la STIR a produit 1691 mille tonnes de produits pétroliers en 2012 et en a exporté 941000 T : 368 000 tonnes de Virgin Naphta et 573 000 T de fuel basse teneur en souffre(BTS)) et ce dans le cadre de la politique de «l’optimisation» de la valeur de sa production

4- A titre d’illustration, les recettes fiscales qui correspondent aux dites ventes seraient de l’ordre de 584 millions dinars

| Recettes fiscales liées aux ventess STIR en 2012 (millions de dinars) | ||||

| TVA | DT de cons | Autres | Total | |

| butane | 18,6 | 2,6 | 0,4 | 21,6 |

| essencespl | 115,8 | 100,4 | 3 | 219,2 |

| petrole | 3,57 | 1,5 | 0,04 | 5,11 |

| gasoil | 177,3 | 86 | 2,6 | 265,9 |

| gasoil50 | 9,85 | 24,5 | 0,3 | 34,65 |

| FUEL | 13,83 | 5,6 | 0,2 | 19,63 |

| gplbout | 5,8 | 0,8 | 0,1 | 6,7 |

| gpl autre | 8 | 2,7 | 0,3 | 11 |

| total | 352,75 | 224,1 | 6,94 | 583,79 |

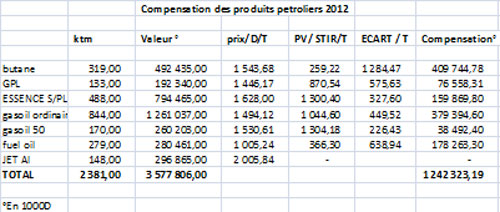

5- la compensation des produits pétroliers, mesurée par l’écart positif entre les prix à l’importation et les prix de vente (prix de reprise) de la STIR, serait de 1242,3 millions de dinars (montant vraisemblable)

A noter que cette compensation ne tient pas compte du coût du brut importé ou acheté localement auprès des compagnies (achats dans le cadre de l’Association ou pour le marché local) et cédé à un prix réduit à la STIR .Elle ne tient pas compte npn plus du manque à gagner pour l’Etat résultant de la vente du brut local provenant de la redevances en nature à un prix réduit àcette société. Le calcul pourrait se faire sur la base du cout net de cession du brut (acheté localement et importé) cédé à la STIR, dimunié du bénéfice brut (bénéfice avant Impot) de celle ci

Ainsi, les recettes fiscales sus indiquées ne couvrent même pas 50% du montant de la compensation y afférente

6- le tableau ci après retrace la fiscalité et la compensation unitaires pour les produits sus indiques pour l’année considérée

.jpg)

7- les ventes de carburants par les sociétés de distribution se font soit directement pour certains clients (livraisons directes sans passer par les kiosques tels que certaines Administrations et sociétés) soit aux gérants de kiosques, sur la base des structures de prix sus indiquées

Les ventes au public (kiosques) se font en espèces, par remise de bons libellés en quantité (20lites par exemple) ou en valeur (15dinars par exemple) ou par cartes magnétiques. Les cartes magnétiques comportent un montant global en valeur que le titulaire de la carte peut utiliser à plusieurs reprises pour acheter du carburant sans le dépasser A noter que pour chaque utilisation le kiosque reçoit un reçu édité automatiquement. Ces documents (bons et cartes magnétiques) sont confectionnés par ces sociétés qui les vendent ou les remettent (selon le cas) à leurs clients à la commande

A titre indicatif, les bons destinés aux voitures de services des ministères seraient payés à la SNDP(Agil) à leur livraison aux administrations concernées alors que les bons d’essence délivrés à certains agents pour usage personnel lui sont payés après leur ‘ consommation’ (après leur remise par les kiosques à la société de distribution)

Les bons et les reçus afférents aux cartes magnétiques consommés (remis aux kiosques) sont utilisés par ces derniers pour régler leurs achats auprès des sociétés de distribution selon des procédures appropriées

II-Commentaires

8-D’aucuns s’interrogent sur l’utilité de maintenir une fiscalité qui ne couvre même pas 50% des charges de compensation ; c’est couteux par les charges financières que cette situation induit surtout au niveau de la STIR à titre de préfinancement bancaire( surtout en cas de retard de paiement par l’Etat), au niveau de l’Administration notamment les services du ministère des finances et au niveau de l’économie en général : les crédits de préfinancement aurait dû profiter aux autres secteurs .Une interrogation à priori légitime :l’Etat effectue un prélèvement sur un « secteur » pour lui restituer plus que le double de ce qu’il a prélevé ; ça aggrave la pression fiscale de l’Etat (recettes fiscales/PIB) inutilement.

.jpg)

9-d’autres, surtout les fiscalistes, rétorquent que cette fiscalité est très clémente (entre 12 et27% du prix à la pompe) alors que dans la majorité des pays étrangers elle se situe à plus de 50% (1) et que la fiscalité doit être neutre à l’égard de l’ensemble des secteurs économiques : le droit fiscal est «autonome» pour ne pas dire « souverain»

(1) France

10-Certes, les carburants sont de bons produits de mobilisation et de recouvrement fiscaux surtout en période de baisse du prix du brut. De mobilisation, parce qu’ils pouvaient supporter des charges fiscales définitives telles le droit à la consommation. De recouvrement, par ce qu’ils permettent à l’Etat d’avoir la recette en amont de la production et de lutter (du moins partiellement) contre la fraude fiscale (le cas de la TVA). Mais ces charges sont actuellement de fausses contributions (à l’exception probablement de l’essence et du pétrole°) au budget de l’Etat

11- il est indéniable que l’élimination en une seule fois de la compensation par l’ajustement à dû concurrence des prix de vente de la STIR n’est pas possible économiquement et socialement.

De même, Il est aussi évident que cette situation conjuguée avec le poids des subventions des produits de base et de l’électricité menace sérieusement l’équilibre des finances de l’Etat et même sa solvabilité

III Propositions

12- il est opportun de penser à remplacer la pratique «un seul prix pour un même produit pour tous les agents économique» par une politique de ciblage par agent (ménages, entreprises, Administration) et même au niveau des entreprises par branches. Ce qui implique des augmentations des prix de reprise au niveau de la STIR et l’ajustement éventuel de la fiscalité.

1-Reduction de la compensation sur la consommation des sociétes

13- Le principe est d’exiger des sociétés de distribution d’appliquer une majoration de prix sur la consommation de leurs clients «sociétés régies par le code des commerce» sous forme de livraison directe ou à la pompe ( auprès des kiosques par l’intermédiaire de bons ou de cartes magnétiques) et prescrire par la loi, s’il le faut, que les factures de consommation de carburants ( à définir) ne comportant pas une telle majoration ne peuvent pas être déduites de l’assiette de l’impôt sur les bénéfices( IS) et ne donnent pas lieu à déduction de TVA.

La majoration ne figurera pas dans la structure des prix de vente à la pompe .Elle sera portée par la société de distribution de pétrole sur la facture à l’instar des droits de timbre

Pour les sociétés qui ne recourent pas à la commande de bons ou de cartes magnétiques, elles pourraient s’approvisionner directement auprès des kiosques de leur choix contre remise de factures établies sur la base des prix à la pompe .Ces factures seront présentées par la suite à la société de distribution dont relève le kiosque pour le paiement de la majoration due et rception de factures complémentaires

14- Théoriquement la majoration ne doit en principe dépasser la valeur M

M = (ci+TVA)/1-i où:

M : majoration

C : prix hors tva + marge revendeur (le cas échéant) de la structure des prix à la pompe

TVA : montant de la TVA de la structure des prix à la pompe

i : le taux de l’IS

15-D’aucuns observeront que l’institution de cette majoration «pénaliserait» les sociétés qui s’acquittent normalement de leurs obligations fiscales et Inciterait certaines entreprises à s’approvisionner en carburants à la pompe sans factures pour y échapper.

Il convient de préciser à ce propos que l’achat sans facture prive la société du bénéfice de la déduction des charges et de la récupération de la TVA incluse dans le prix à la pompe ; étant signalé que la déduction de l’assiette de l’IS implique le partage de la majoration entre l’Etat (le fisc) et la société (celle-ci supporte (1-i) M). En outre, M ne doit pas dépasser le niveau obtenu par l’application de la formule sus visée pour dissuader les achats sans factures. En effet, Au delà de ce niveau de M, la tentation d’achats directs en espèces auprès des kiosques sans majoration tout en « courant le risque » de non déduction de ces achats du bénéfice imposable et la non récupération de la TVA, serait plus importante (bénéfice net plus élevé)

A noter enfin que M est proportionnelle au taux de l’IS

16- A titre indicatif, le tableau ci dessous indique la valeur maximale de M par produit ainsi que le niveau de la compensation unitaire, calculées à partir des données ci dessus et sur la base d’un taux d’imposition à l’IS de 30%.

(*) en millîmes /l et D /Tonne ; densité : essences s /pl : 1, 33 - gasoil ord. : 1,2 –gasoil 50 : 1,22

Ce tableau indique que cette formule offre une marge de manœuvre relativement confortable pour les essences et le gasoil et demeure insuffisante pour le GPL et le fuel

17-Pour le fuel, la majoration peut théoriquement dépasser le seuil indiqué par la formule sus mentionnée du fait que ce produit n’est pas généralement commercialisé à la pompe (les consommateurs de ce produit sont approvisionnés directement par les sociétés de distribution). Le problème se situe uniquement au niveau de la capacité d’absorption de cette majoration par les dits consommateurs (l’étendue de leur marge bénéficiaire) et de son impact sur leurs activités et les prix de leurs produits ou prestations

2-Suppression de la compensation sur la consommation des Administrations et des entreprises publiques qui exercent des activités non concurrentielles

18- la consommation des services de l’ETAT (et des collectivités locales) devrait se faire aux prix réels L’Etat doit donner l’exemple surtout que cette mesure s’inscrit dans le cadre de la rationalisation de la gestion des services publics et la réduction du gaspillage dans une période de rareté des ressources et d’augmentation vertigineuse des besoins notamment pour les dépenses de sécurité

Pour ce faire, la compensation d’essence, de gasoil et de fuel pour le besoin de fonctionnement des Services devraient être supprimée : les factures éditées par la Société Nationale de Distribution de Pétrole(SNDP) comporteront la majoration de prix adéquate

Il est impératif que l’application de cette mesure n’aggrave pas les arriérés de paiement de l’Administration vis à vis de la SNDP, qui se traduisent le cas échéant, par des arriérés à l’égard de la STIR qui, faut il le souligner, doit financer l’importation des produits pétroliers et le brut importé pour son activité de raffinage .La discipline est de rigueur : ll est nécessaire que tous les bons de carburants soient payés à la commande ( et non après leur consommation à travers les kiosques)

IL est utile de souligner, dans ce cadre, la nécessité de repenser l’octroi de bons de carburants pour la consommation personnelle de certains agents publics pour les remplacer par des avantages en numéraire. C’est plus transparent, plus juste, évite les pratiques malsaines et incite à l’économie d’énergie

19-D’aucuns pensent que la suppression de la compensation sur la consommation de carburants par l’Administration se réduit à un simple jeu d’écritures au niveau de la comptabilité budgétaire (prélèvements de la rubrique» compensation de carburants» au profit des comptes «carburants»du budget de chaque ministère et que l’économie attendue de cette mesure est trop limitée Cette vision est tout simplement à l’encontre de la politique budgétaire par objectif et à la bonne gouvernance

Pour les entreprises publiques, l’augmentation des charges de carburants risque de se traduire à court terme par la hausse des subventions de l’Etat à ces entités mais devrait amener ce dernier à engager les réformes nécessaires concernant les missions de ces entreprises et leurs couts réel

3- Aménagement de la fiscalité

20– il convient d’étudier l’opportunité de réduire le taux de la TVA de 18 à 12% sur les essences et simultanément augmenter le prix de vente raffinerie d’égal montant ( le prix au public reste inchangé) vu que les essences sont généralement consommées par des personnes qui ne profitent pas de la déduction de cette taxe (ménages ou personnes hors champs de la TVA) : la compensation baisse et les recettes de l’Etat au titre de la TVA devraient (théoriquement du moins) rester inchangées du fait de la baisse des déductions de la tva payée sur les essences

En revanche, l’augmentation du taux de la TVA sur le gasoil de 12à 18% peut être envisagée à l’occasion de l’institution de la majoration sus- indiquée dont le niveau tient compte de la baisse du prix de vente de la STIR induite par cette augmentation. Cette mesure dissuadera les achats sans factures pour éviter la dite majoration et ce en raison de l’importance du nouveau montant de la TVA récupérable

4- Modalités pratiques de mise en œuvre

21- Le mécanisme proposé ci dessus permet de cibler dans un premier stade la compensation de carburants entre trois grandes catégories de consommateurs :

- l’Etat, les collectivités locales et les entreprises publiques exerçant des activités non concurrentielles

- les sociétés (quelque soit leur forme juridique) qui pourraient être réparties par branche d’activité (banques, assurances, transport, télécom, industrie…) selon les bases de données disponible

- le reste des consommateurs

Le niveau de la majoration à appliquer à la deuxième catégorie devrait faire l’objet d’études et de concertations notamment en ce qui concerne ses effets sur les prix et la compétitivité des entreprises concernées

En outre, il peut être envisagé d’exonérer cette majoration de prix de la tva afin de ne pas réduire les recettes de la STIR

Il convient de souligner que les conditions et modalités en vigueur de fixation des structures des prix de vente au public des produits pétroliers restent inchangées. Les prix à la pompe demeurent des prix « basics » et que M pourrait être modifiée suite à l’ajustement de ces prix notamment pour ne pas pénaliser outre mesure les entreprises concernées (cas où on commence par instituer la majoration sans toucher les prix à la pompe)

22- La majoration est recouvrée par les sociétés de distribution qui la versement directement à la STIR ou par l’entremise des receveurs des finances à l’occasion du dépôt des déclarations de la TVA (les fonds seront centralisés au compte de la STIR ouvert à la Trésorerie Générale).

L’intervention des corps de contrôle (finances, commerce …) pourrait être envisagée. Les spécialistes des ministères concernés (Industrie, Commerce et Finances) trouveront les mesures juridiques appropriées pour définir les circuits adéquats et contenir la fraude

23-Ainsi, L’approche proposée ci-dessus permettrait notamment:

- de délimiter le soutien réel de l’Etat au reste de l’économie au titre de la compensation des prix de carburants en y excluant l’Administration et certaines entreprises publiques dont les besoins réels seront nettement mieux identifiés.

- à l’Etat de cibler les consommateurs qui peuvent s’en passer (banques, assurances, télécom, grandes surfaces, concessionnaires d’automobiles, compagnies de pétrole, …) et de moduler ainsi les niveaux des ajustements des prix en fonction des capacités des autres consommateurs et des objectifs économiques des pouvoirs publics

- d’établir un calendrier de mise en œuvre des ajustements des prix des produits pétroliers et de permettre ainsi d’amortir leurs effets sur l’inflation, la compétitivité de l’économie et le pouvoir d’achat des ménages : l’Etat peut, par l’institution de cette majoration, différer l’ajustement des prix à la pompe, le faire d’une manière modérée ou le limiter pour certains produits .Ce calendrier doit se baser sur des études techniques fines faisant ressortir notamment les effets sur les couts et l’inflation et faire l’objet d’un consensus entre le Gouvernement ; l’Utica et l’Ugtt ( un deal sur les salaires, la compensation des denrées de base , les prix…)

- d’éviter l’augmentation des taux de la fiscalité (on pense souvent à la tva) pour mobiliser des recettes additionnelles pour financer la compensation des carburants

- de maitriser davantage la consommation d’énergie qui grève sensiblement l’équilibre de la balance commerciale du pays

Cette approche pourrait être étendue à la compensation de l’électricité et du gaz naturel, une fois la compensation est bien cernée (élimination des surcouts au niveau de la STEG ….)

Hamed Gaddour

Ancien Directeur du Trésor, Ministère des Finances