Ma lecture de la Loi de Finances pour 2011

Dans un environnement économique mondial marqué par une reprise de la croissance dans de nombreux pays, les représentants du peuple viennent de voter la nouvelle loi de finances pour l’année 2011. La loi de finances semble comme d’accoutumé revêtir des habits de statuquo tant les turbulences des fondamentaux économiques poussent toujours le législateur à un « wait and see» et le bouleversement d’une fiscalité devenue compliquée et inadaptée ne semble pas encore à l’ordre du jour.

Dans un environnement économique mondial marqué par une reprise de la croissance dans de nombreux pays, les représentants du peuple viennent de voter la nouvelle loi de finances pour l’année 2011. La loi de finances semble comme d’accoutumé revêtir des habits de statuquo tant les turbulences des fondamentaux économiques poussent toujours le législateur à un « wait and see» et le bouleversement d’une fiscalité devenue compliquée et inadaptée ne semble pas encore à l’ordre du jour.

Toutefois, la lecture de cette loi pousse à penser que le gouvernement continue à privilégier un processus de médiation fiscale entre l’administration fiscale et le contribuable afin d’éviter les débordements et les dérapages à même de creuser plus le fossé entre les deux parties.

La loi de finances a quand même prévu des règles d’amélioration du rendement de l’impôt et une réorganisation de certaines procédures fiscales basées plutôt sur un processus d’imposition forfaitaire ou de retenue à la source privilégiant de moins en moins une base comptable et financière selon les normes d’usage.

Nous vous présentons ci-dessous un exposé récapitulatif des principales dispositions fiscales prévues.

1- Baisse de la tarification douanière

Dans le cadre de l’encouragement et l’amélioration de la compétitivité, la loi de finances 2011 prévoit une réduction des taux de tarification douanière.

La baisse des taux s’enregistre dans le but d’atteindre un taux moyen de 15%.

Les produits concernés par cette baisse sont principalement les matières premières, les produits semi-finis, les équipements et autres produits relevant des chapitres de 25 à 97 du tarif des droits de douane à l'importation réduisant ainsi le taux de 36% à 30%

2- Encouragement des entreprises nouvellement créées

La loi de finances a accordé une importance particulière à l’encouragement des entités économiques nouvellement créés en déduisant une quote-part des bénéfices imposables pour les trois premières années.

Cette disposition concerne :

• Les entreprises dont le chiffre d’affaires annuel n’excède pas 300 mille dinars pour les activités de services et les professions non commerciales ;

• Les activités d’achat en vue de la revente et les activités de transformation et la consommation sur place dont le chiffre d’affaires n’excède pas les 600 milles dinars,

La réduction des bénéfices imposables provenant de l’exploitation est fixée comme suit :

- 75% la première année ;

- 50% la deuxième année ;

- 25% la troisième année.

Le bénéfice de la déduction est subordonné à la tenue d’une comptabilité conforme à la législation comptable des entreprises.

Ces dispositions s’appliquent aux entreprises créées à partir du 1er janvier 2011 dans le cadre de la réalisation de nouveaux investissements.

Ces dispositions ne s’appliquent pas aux entreprises créées dans le cadre des opérations de transmission ou suite à la modification de la forme juridique de l’entreprise ou constituées par des personnes qui exercent la même nature d’activité que l’entreprise créée et concernée par l’avantage.

3- Encouragement des entreprises assistées par les centres de gestion intégrés

Dans le cadre du soutien de l’Etat aux centres de gestion intégrés, qui semblent ils, ont du mal à se développer, il a été décidé que les entreprises dont le chiffre d’affaires annuel n’excède pas 150 milles dinars pour les activités de services et 300 milles dinars pour les autres activités et qui font appel aux centres de gestion intégrés pour la tenue de leurs comptes et l’établissement de leurs déclarations fiscales bénéficient de la déduction de 20% des revenus ou bénéfices soumis à l’impôt sur le revenu des personnes physiques ou à l’impôt sur les sociétés durant les cinq premières années à compter de l’année au cours de laquelle a eu lieu l’adhésion au centre pour la première fois.

Le bénéfice de la déduction sus-indiquée est limité à une seule fois pour chaque entreprise.

Le bénéfice de la déduction sus-indiquée est subordonné à la tenue d’une comptabilité conformément au système comptable des entreprises.

4- Réduction des frais d’enregistrement des actes relatifs à la constitution des sociétés par actions et à l’augmentation de leur capital.

Dans le cadre de l’amélioration de la capitalisation des entreprises ainsi que la création de sociétés par actions, il a été décidé de réduire les frais d’enregistrement des actes y afférant à 15 dinars par acte.

Cet avantage soulage les finances des entreprises qui oublient toujours d’insérer dans leurs prévisions de restructuration les frais d’enregistrement.

Ainsi, cette mesure concernera :

- les actes et écrits précédant le procès verbal de l’assemblée générale constitutive relatifs à la constitution des sociétés par actions

- les actes et écrits précédant le procès verbal constatant l’augmentation de capital, et qui ne comportent pas obligation, libération ou transmission de biens meubles ou immeubles entre les associés ou autres personnes.

5- Déduction des bénéfices de l’export jusqu’à 2012

La société totalement exportatrice ayant déposé une déclaration d’investissement avant janvier 2012 continue de profiter de la déductibilité totale des bénéfices provenant de l’export pendant 10 ans si l’entrée en exploitation est opérée durant la même année.

C’est un autre sursis accordé par le législateur pour encourager l’export, véritable moteur pour l’économie nationale.

A ce titre, le législateur continue d’évaluer annuellement l’opportunité de la mise en application d’un minimum d’imposition de 10% alors que beaucoup d’investisseurs étrangers ont refoulé les frontières parce qu’une année de visibilité fiscale ne leurs permet pas de faire des projections à long terme.

Ainsi, les entités économiques continuent de bénéficier de la déduction totale des bénéfices provenant de l’exportation jusqu’à l’exercice 2011 et ceci même si la période de déduction totale est venue à expiration avant cette date.

Le maintien de ces mêmes avantages profite aussi aux services fournis par les prestataires logistiques entretenant des affaires avec les entreprises totalement exportatrices.

Cette disposition de prolongation est étendue aux bénéfices réalisés par les prestataires de services financiers non résidents opérant au titre des transactions effectuées avec des non résidents et les établissements de santé prêtant la totalité de leurs services au profit des non résidents en activité avant le 1er janvier 2012.

Par ailleurs, et contrairement à ce qui a été annoncé, il semble que l’instauration d’une imposition sur le chiffre d’affaires a été abandonnée.

6- Encouragement des promoteurs à investir dans les activités prometteuses et à taux d’intégration élevé

La loi de finances a prévu également le prolongement de l’octroi des primes d’investissement accordées par la commission supérieure d’investissement aux entreprises à fort taux d’intégration conformément à l’article 52 du code d’incitation à l’investissement et ceci jusqu’au 31 décembre 2011 au lieu du 31 décembre 2010.

Il est à rappeler à ce titre que la commission supérieure d’investissement peut accorder dans le cadre de ces encouragements :

- L'exonération de l'impôt sur le revenu ou de l'impôt sur les sociétés pendant une période ne dépassant pas 5 ans ;

- La participation de l'Etat aux dépenses d'infrastructure ;

-Des primes d'investissement dans la limite de 5% du montant de l'investissement.

- La suspension des droits et taxes en vigueur au titre des équipements nécessaires à la réalisation des investissements.

7- Déductibilité des dons au profit du fonds 21-21

La loi de finances a prévu la déductibilité totale des primes accordées au profit du fonds national de l’emploi 21-21, des revenus imposables.

Les mêmes primes seront également exemptes de la Taxe de Formation Professionnelle ainsi que de la contribution au Fonds de Promotion du Logement Social.

La rectification est de taille vu l’importance de ce programme sur le plan économique et social.

Encadrement de l’intervention des services fiscaux et des services de perception:

Il s’agit, sans doute, des mesures phares de cette loi de finances tant les dispositions s’arrogeaient l’envie du législateur de faire régner un cadre de réconciliation et de la transparence fiscale.

Le malaise est là. En effet, le contribuable creuse de jour en jour un fossé entre lui et l’administration fiscale, nourrit par un sentiment d’être harcelé, dépassé et incompris surtout lors des procédures de contrôle des impôts.

Dans ce cadre la loi de finances a prévu une batterie de mesures :

a) Création de la fonction de médiateur fiscal par décret pour 3 ans

Le médiateur fiscal traite des problèmes et des litiges relatifs aux engagements de qualité de service pris par l'administration fiscale ainsi que des conflits procéduraux et relationnels opposant cette dernière aux contribuables.

Le médiateur fiscal peut recourir à l’administration fiscale et à l’administration du recouvrement pour instruire les requêtes qui lui sont présentées comme il peut demander, à ces administrations, des éclaircissements à cet effet ; ces administrations doivent lui prêter aide et assistance avec la diligence requise.

Lorsqu’ une requête présentée au médiateur fiscal lui paraît fondée, celui-ci peut formuler des recommandations à l’administration concernée pour traiter la question posée par la requête. Cette administration doit l’informer des suites réservées à ses démarches.

L’idée est bonne et prometteuse mais qu’en est-il du pouvoir réel du conciliateur face au poids de l’administration fiscale et sa doctrine ? Serait-il opportun de prévoir, de même, un mécanisme de feedback permettant d’impliquer le médiateur dans un processus de régularisation puisque il sera à même de relever les zones de défaillances récurrentes ?

La loi semble répondre à ces interrogations puisque il a été précisé que :

- Lorsque l’administration entend maintenir sa position portée à la connaissance du requérant, le médiateur fiscal peut porter l’affaire, à l’appréciation du ministre des finances, munie de ses observations.

- Le médiateur fiscal remet au ministre des finances un rapport annuel sur son activité dans lequel il consigne ses propositions et recommandations pour promouvoir la qualité des prestations de l’administration fiscale et du recouvrement et renforcer la conciliation avec les contribuables.

Il est à préciser, cependant, que la saisie du médiateur n’exonère pas les recours en cas des procédures de vérification fiscale et de contentieux fiscal. Cette étape de conflit est en dehors du ressort du conciliateur.

b) Création de la commission nationale d’encadrement du contrôle fiscal

Il a été également prévu de créer une commission nationale d’encadrement du contrôle fiscal prévue par l’article 117 de la loi de finances.

Les attributions de cette commission seront d’émettre un avis sur les dossiers des vérifications fiscales préliminaires ou approfondies qui lui sont soumis par l’administration fiscale et ce avant l’établissement de l’arrêté de taxation d’office dans les cas visés par le premier paragraphe de l’article 47 du code des procédures fiscaux.

Cette commission permettra, sûrement, d’éviter les aberrations et les abus possibles de la part des services de contrôle surtout si les notifications de contrôle dépassent le cadre d’une logique législative et fiscale.

La commission nationale d’encadrement du contrôle fiscal se compose de :

- le directeur général des impôts ou son représentant ayant, au moins, la fonction de directeur d’administration centrale ou une fonction équivalente un fonctionnaire de la direction générale des impôts ayant, au moins, la fonction de directeur d’administration centrale ou une fonction équivalente,

- un fonctionnaire de la direction générale des études et de la législation fiscale, occupant au moins, la fonction de directeur d’administration centrale ou une fonction équivalente,

- trois professionnels dans le domaine de la comptabilité ou du conseil fiscal dont, au moins, un expert comptable.

Il est précisé par ailleurs que le président de la commission peut inviter à titre consultatif toute personne dont il juge sa présence utile, à prendre part aux travaux de la commission.

c) Création des commissions régionales d’encadrement du contrôle fiscal

Il est également prévu des commissions régionales d’encadrement du contrôle fiscal auprès de chaque centre régional.

La commission régionale d’encadrement du contrôle fiscal émet son avis sur les dossiers des vérifications fiscales préliminaires ou approfondies dont le centre régional du contrôle des impôts concerné est en charge et ce avant l‘établissement de l’arrêté de taxation d’office dans les cas visés par le premier paragraphe de l’article 47 du présent code.

La commission régionale d’encadrement du contrôle fiscal émet son avis sur les dossiers des vérifications fiscales préliminaires ou approfondies dont les montants des rectifications relatives à l’assiette de l’impôt, aux reports déficitaires et aux amortissements régulièrement différés ou les montants des sommes perçues en trop confirmés par l’administration fiscale n’excèdent pas un montant fixé par arrêté du ministre des finances.

La commission régionale d’encadrement du contrôle fiscal est composée comme suit :

- le chef du centre régional de contrôle des impôts en charge du dossier en qualité de président,

- un vérificateur du centre n’ayant pas participé aux dossiers inscrits à l’ordre du jour,

- deux professionnels dans le domaine de la comptabilité ou du conseil fiscal.

- Un fonctionnaire du centre régional du contrôle des impôts qui assure la fonction de rapporteur de la commission.

Le président de la commission peut inviter à titre consultatif toute personne dont il juge sa présence utile, à prendre part aux travaux de la commission.

Les commissions d’encadrement du contrôle fiscal se chargent des dossiers des vérifications fiscales préliminaires ou approfondies, à la demande du contribuable ou à l’initiative de l’administration fiscale en charge du dossier et ce dans la limite du domaine de leur compétence.

Les modalités de fonctionnement des commissions d’encadrement du contrôle fiscal sont fixées par décret.

Les membres de ces commissions sont désignés par arrêté du ministre des finances. La désignation des membres de ces commissions est faite parmi les professionnels pour une période de trois ans non renouvelable.

Le contribuable qui envisage de saisir la commission d’encadrement du contrôle fiscal compétente, pour statuer sur les résultats de la vérification de sa situation fiscale qu’il conteste, doit présenter, à cet effet, une demande écrite motivée à l’administration fiscale en charge du dossier contre récépissé ou par lettre recommandée avec accusé de réception.

Tout dossier soumis à la commission d’encadrement du contrôle fiscal compétente doit comporter obligatoirement la notification des résultats de la vérification, l’opposition du contribuable sur ces résultats et les échanges de courrier y afférents avec l’administration fiscale s’ils existent.

Les commissions d’encadrement du contrôle fiscal statuent sur les dossiers dont elles sont chargées sur la base des documents qui lui ont été communiqués par le service en charge du dossier et qui comportent, outre les documents prévus par le premier paragraphe de cet article, tous les justificatifs et les argumentaires relatifs à la position de l’administration fiscale ou à celle du contribuable.

Par ailleurs, les commissions d’encadrement du contrôle fiscal peuvent convoquer le contribuable à une audience. Ce dernier peut se faire assister par une personne de son choix ou se faire représenter, à cet effet, par un mandataire conformément à la loi.

Par ailleurs, les avis des commissions d’encadrement du contrôle fiscal sont d’ordre consultatif et ne peuvent être exhibés devant les tribunaux.

d) Création de la commission de revue des arrêtés de taxation d’offices

Dans le même cadre de suivi et de contrôle des procédures de contrôle fiscal, il a été prévu la création d’une commission de réexamen des arrêtés de taxation d’office.

La commission de réexamen des arrêtés de taxation d’office émet son avis sur les requêtes des contribuables par lesquelles ils demandent le réexamen des arrêtés de taxation d’office dont aucun jugement statuant sur le fond n’est prononcé, en raison de l’expiration du délai de recours prévus.

La commission de réexamen des arrêtés de taxation d’office est composée comme suit :

- un conseiller du Tribunal Administratif : président,

- le conseiller juridique du ministère des finances,

- deux fonctionnaires du ministère des finances occupant au moins la fonction de directeur d’administration centrale ou une fonction équivalente,

- deux représentants de l’Ordre des Experts Comptables de Tunisie.

8- Révision du régime forfaitaire d’imposition pour une certaine catégorie de revenus

On voyait venir cette révision depuis longtemps, tellement la confusion fut totale entre les obligations comptables et fiscales de certains contribuables personnes physiques et les pratiques de ces derniers. En effet, disposer d’une simple patente pour les contribuables c’était synonyme du minimum d’obligations à honorer, alors qu’in fine, les risques fiscaux rattrapaient souvent ces opérateurs face à une tache qui semble plus compliquée qu’elle ne paraisse.

Ainsi, la disposition de réviser le régime forfaitaire est une mesure de taille eu égard à un objectif, longtemps soutenue, par l’administration fiscale et qui est de réduire le nombre des forfaitaires.

Que c’est-il passé ?

Je pense que cette situation est due à l’absence d’une transparence comptable et fiscale de la part des contribuables, mais plus encore, les services de contrôle fiscal affichent aussi complet et n’arrivent plus à venir à bout de l’importance des dossiers à traiter. En conséquence, on assiste souvent à l’application systématique des calculs forfaitaires sur la base du chiffre d’affaires reconstitué lors des contrôles fiscaux, servis comme un menu fast, efficace et sans encombre et ceci à la moindre déchéance des obligations des contribuables.

Ainsi, sont désormais soumises à l'impôt sur le revenu selon le régime forfaitaire d'imposition, les entreprises individuelles qui réalisent des revenus de la catégorie des bénéfices industriels et commerciaux dans le cadre d’un établissement unique, et qui remplissent les conditions suivantes :

- Non importatrices,

- Non rémunérées par des commissions,

- Ne fabricant pas de produits à base d'alcool,

- N'exerçant pas l'activité de commerce de gros,

- Ne possédant pas plus d'un véhicule de transport en commun de personnes ou de transport de marchandises dont la charge utile ne dépasse pas 3 tonnes et demi,

- Dont les exploitants ne réalisent pas des revenus de la catégorie des Bénéfices des professions non commerciales,

- Non soumises à la taxe sur la valeur ajoutée selon le régime réel,

- N’ayant pas été soumises à l'impôt sur le revenu des personnes physiques selon le régime réel suite à une vérification fiscale,

- Dont le chiffre d'affaires annuel n’excède pas :

• 100 mille dinars pour les activités d’achat en vue de la revente, les activités de transformation et la consommation sur place,

• 50 mille dinars pour les activités de services.

Dans le cas où l’entreprise exerce plus d’une activité, le chiffre d’affaires global de toutes les activités ne doit pas dépasser 100 mille dinars sans que le chiffre d’affaires provenant des activités de services ne dépasse 50 mille dinars.

Le taux de l’impôt forfaitaire est déterminé sur la base du chiffre d’affaires annuel selon le secteur de l’activité comme suit :

- 2% pour les activités d’achat en vue de la revente et les activités de transformation,

- 2,5% pour les autres activités

L’impôt forfaitaire annuel ne peut pas être inférieur à 50 dinars pour les entreprises implantées en dehors des zones communales et à 100 dinars pour les autres entreprises.

Par ailleurs, l'impôt forfaitaire est libératoire de la taxe sur la valeur ajoutée au régime réel, de l’impôt sur le revenu au titre des bénéfices industriels et commerciaux et il comprend la taxe sur les établissements à caractère industriel, commercial ou professionnel. Toutefois, il est déductible de l’impôt sur le revenu ou de la taxe sur la valeur ajoutée pour les personnes qui sont classées dans le régime réel suite à une vérification fiscale.

9- Amélioration du rendement de l’impôt par l’application des retenues à la source sur factures

Les entreprises de production industrielle et les entreprises exerçant l'activité de commerce de gros telles que définies au numéro 3 du paragraphe II de l’article premier du code de la taxe sur la valeur ajoutée doivent désormais facturer une avance au taux de 1% sur leurs ventes au profit des personnes physiques à l’exception de celles soumises à l’impôt sur le revenu selon le régime réel.

L’avance susvisée est calculée sur le montant brut toutes taxes comprises figurant sur la facture. L’avance n’est pas due sur les ventes de produits soumis au régime de l’homologation administrative des prix.

La déclaration de l'avance et son paiement ont lieu au cours du mois qui suit celui au cours duquel elle a été facturée et ce dans les délais prévus pour la retenue à la source. Le contrôle, la constatation des infractions et le contentieux y afférents s'effectuent conformément aux procédures en vigueur en matière de retenue à la source.

10- Exonération des régimes forfaitaires de paiement des acomptes provisionnels

Dans le même cadre de facilitation de la contribution fiscale, la loi de finances a exonéré les contribuables associés à des régimes forfaitaires comme prévu par les articles 44 bis du code de l’IRPP et l’IS du paiement de l’acompte prévisionnel.

Ainsi l’article 51 du code et modifié comme suit:

I.A l'exception des exploitants dans les secteurs de l'agriculture et de la pêche et des entreprises individuelles soumises à l’impôt forfaitaire prévus par l'article 44 bis du présent code, les personnes morales passibles de l'impôt sur les sociétés et les personnes physiques soumises à l'impôt sur le revenu … ( le reste sans changement).

Sont abrogées les dispositions des troisième et quatrième alinéas du paragraphe II de l’article 51 du code de l’impôt sur le revenu des personnes physiques et de l’impôt sur les sociétés.

Sont abrogées les dispositions du paragraphe 2 (nouveau) du paragraphe II de l’article 54 du code de l’impôt sur le revenu des personnes physiques et de l’impôt sur les sociétés.

11- Révision du régime réel pour les entités tenant une comptabilité simplifiée

Dans le même cadre de simplification des obligations comptables et fiscales ainsi que la consolidation de l’application d’un régime forfaitaire pour les établissements individuels à bénéfices industriels et commerciaux, il a été instauré la possibilité de tenue d’une comptabilité simplifiée et ceci lorsque leur chiffre d’affaires ne dépasse pas :

- 300 mille dinars pour les activités d’achat en vue de la revente, et les activités de transformation et la consommation sur place ;

- 150 mille dinars pour les activités de services.

L’instauration d’une comptabilité simplifiée est certainement un faux pat par rapport à l’objectif d’amélioration de l’information financière et le rehaussement des petites structures à des niveaux de maitrise et de contrôle digne des grandes entreprises face aux défis de la mondialisation.

Je ne pense pas qu’il puisse exister une comptabilité et une comptabilité simplifiée.

Le système comptable tunisien utilisé est en phase de maturation et d’évolution probable vers l’adoption des normes internationales. Ainsi, mettre en place un système simplifié, c’est uniquement changer une manière de faire et une méthode de présentation qui nécessitera en tout état le même temps et le même savoir de saisie et de contrôle comptable. Allons-nous alors simplifier la comptabilité ou juste la changer ?

12- Imposition de la plus value relative à la cession de titres en bourse

C’est certainement la mesure la plus attendue de la loi de finances et celle qui était à l’origine du bouleversement de l’indice de la BVMT.

Il s’agit, d’une imposition de 10% des plus-values supérieures à 10.000 dinars, réalisées lors de la cession d’actions.

L’imposition en question ne sera réalisée que pour les cessions réalisées après le 1er janvier 2011. Elle ne touchera que les actions achetées après cette date, aussi.

Il n’est donc pas question d’imposer les plus values d’actions achetées avant 2011. Hors de question, aussi, d’imposer les plus values réalisées pour les actions ayant restées dans le portefeuille du client plus d’un an.

Il ne s’agit pas non plus d’imposer toute plus value, mais uniquement l’ensemble de la plus value, à condition qu'elle dépasse 10.000 dinars.

En clair, si un boursicoteur gagne sur un titre 30.000 dinars et perd sur un autre 5.000 dinars, il ne paiera que sur la base de 15.000 dinars étant entendu qu'il a gagné 25.000 dinars desquels on aurait retranché les premiers 10.000 dinars.

Ce paiement s’effectuera d’une manière spontanée lorsque le contribuable soumettra, lui-même, sa déclaration annuelle d’impôt sur le revenu.

L’administration fiscale n’aura pas le moyen, avec cette nouvelle réglementation, de connaitre tous les actifs des déclarants dès lors que ces derniers ne l’auraient pas mentionné dans leur déclaration de revenus.

L’objectif d’une telle loi est de développer l’esprit de citoyen chez les investisseurs tunisiens en cherchant à limiter les opérations de spéculation et à pousser les boursicoteurs à déclarer l’ensemble de leurs revenus.

Mais est ce que l’absence d’imposition est la seule raison d’une spéculation ardue ?

En tout cas, il est clair qu’un taux de rendement moyen qui a avoisiné les 40% en 2009 et l’absence de communication des portefeuilles à l’administration fiscale ont drainé beaucoup d’investisseur qui bien sûr se livrent forcément à des opérations de spéculation à très court terme afin de fructifier leurs placements.

Par ailleurs, l’impôt sur les sociétés est également dû par les personnes morales non résidentes et non établies en Tunisie, et ce à raison de la plus-value prévue selon un système de retenue à la source de 2,5 % du prix de cession des actions ou des parts sociales.

13- Déduction de la rémunération du gérant

Enfin, une régularisation très attendue concernant la reclassification des rémunérations versés aux gérants majoritaires en traitements et salaires conformément à l’article 25 du code de l’IRPP et de l’IS et donc leurs soumission désormais à une retenue à la source sur salaire.

Il convient de rappeler que selon l’article 48, paragraphe V du code de l’IRPP et l’IS, les rémunérations allouées aux associés gérants, ne sont pas admises en déduction pour la détermination de l'impôt dû par les sociétés à responsabilité limitée lorsque la majorité des parts sociales est possédée par l'ensemble des gérants.

Pour l'application de la disposition qui précède, les gérants qui n'ont pas personnellement la propriété des parts sociales sont considérés comme associés si leur conjoint ou leurs enfants non émancipés sont des associés.

Dans ce cas, comme dans celui où le gérant est associé, les parts, appartenant en toute propriété ou en usufruit au conjoint et aux enfants non émancipés du gérant, sont ajoutées à celles de ce dernier.

14- Extension de la retenue à la source de 1.5% sur marché

L’application de la retenue à la source de 1.5% sur marché a suscité depuis son instauration une définition très aléatoire de la notion de marché au niveau de la doctrine administrative. D’ailleurs, s’il y a une disposition qui n’a jamais été comprise par les professionnels et les contribuables, c’est bien celle-là.

A ce titre, la loi de finances a finalement aboli cette notion de marché tout en gardant une obligation de retenue à la source obligatoire pour les montants supérieurs à 2000 dinars au lieu de 5000 dinars.

15-Extension du domaine d’intervention du fonds de développement de la compétitivité industrielle et renforcement de ses ressources

La loi de finances a prévu l’extension de la contribution du FODEC au secteur des services. Ainsi, La taxe est due au taux de 1% sur :

- le chiffre d'affaires hors taxe sur la valeur ajoutée réalisé par les fabricants des produits soumis à la taxe et sur la valeur en douane pour les importations,

- le chiffre d'affaires hors taxe sur la valeur ajoutée réalisé par les prestataires de services.

16-Renforcement des ressources du fonds de développement de la compétitivité dans le secteur du tourisme

La même disposition concerne le FODEC en matière de tourisme en appliquant une nouvelle base comme suit :

- au taux de 1% sur le chiffre d’affaires réalisé par les exploitants des établissements touristiques tels que définis par la législation en vigueur ainsi que par les exploitants des restaurants touristiques classés ;

- à raison de deux dinars par mois et par siège offert pour les véhicules affectés au transport touristique et exploités par les agences de voyage de la catégorie « A » telles que définies par la législation en vigueur.

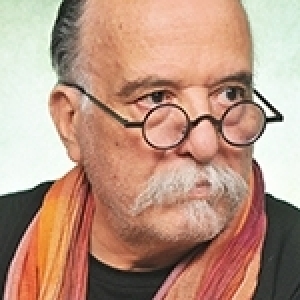

Kais Fekih

Expert comptable, Enseignant à l’IHEC

Télécharger la Loi de Finances 2011

- Ecrire un commentaire

- Commenter

BRAVO SI KAIS UNE LECTURE BIEN FAIT