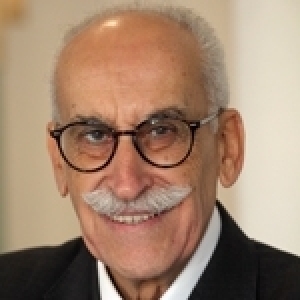

Elyès Jouini: Vers une fiscalité plus équitable: l'impôt progressif sur la fortune

Nos politiques oseront-ils, en cette période de campagne électorale, se saisir de la question du partage équitable de la richesse nationale au travers d’une politique fiscale plus juste ? Se sentiront-ils suffisamment indépendants de leurs financeurs voire de leurs intérêts personnels pour apporter une réponse politique aux exigences de la révolution ?

Oseront-ils prendre des mesures pénalisant la rente au profit du mérite individuel ?

La révolution tunisienne porte en elle une forte revendication de dignité et de justice sociale. Si la liberté d’expression et la possibilité de participer au choix des orientations nationales par le biais du vote constituent des éléments essentiels de la dignité, il n’en demeure pas moins vrai que la justice sociale, l’égalité d'accès aux opportunités, la liberté d’entreprendre, l’équité face au marché du travail et l’accès aux soins sont des éléments tout aussi essentiels.

Pour l’instant, tant les gouvernements successifs que les partis politiques, au travers de leurs programmes, ont été incapables d’apporter le moindre début de réponse crédible aux aspirations légitimes des tunisiens.

C’est ainsi qu’aujourd'hui, face à un déficit budgétaire colossal, la solution préconisée en urgence a consisté en un prélèvement exceptionnel sur les revenus. En somme, la solution consiste à prélever plus sur ceux qui payent déjà. C’est certes la mesure la plus facile à mettre en œuvre : il est plus facile de tondre celui qui vient se faire couper les cheveux que celui qui évite la boutique du coiffeur.

Bien sûr, certains se sont évertués à promettre tout et son contraire, et tout de suite ! Face aux promesses, d'où qu'elles viennent, le citoyen et les médias ne devraient avoir qu'une seule question : qui va payer? Car les ressources de l'Etat ne sont que la résultante de nos contributions.

Les objectifs de la révolution ne pourront être atteints que dans le cadre d’un choc radical dans les règles de partage et de redistribution de la richesse nationale. Ce qui implique que le véritable test sera de réussir une véritable réforme de la fiscalité. Elle ne sera pas indolore car elle permettra de juger les différentes composantes de la société (entreprises et ménages riches et pauvres) par leurs actes et non par leur parole. A elle seule, elle permettra de réaliser une grande partie des objectifs de la révolution en délivrant d’abord un message de justice et d’équité et en fournissant ensuite les ressources nécessaires pour une relance de la croissance.

Il est temps que chacun contribue selon ses moyens. J’ai déjà eu l’occasion d’insister sur l’inefficacité de notre système fiscal actuel dans lequel il est indéniable que les professions libérales, les commerçants, les intermédiaires, ainsi que tous ceux qui ont des revenus autres que les salaires ne supportent pas la même charge fiscale que les salariés.

Nous sommes aujourd'hui face à une fiscalité qui introduit des distorsions inefficaces, qui cible de manière totalement injuste certaines catégories sans prendre en compte leurs capacités contributives réelles, et qui oublie surtout que l'une des fonctions essentielles de la fiscalité, c'est la redistribution.

Car même dans l'idéologie libérale, si le marché est considéré comme seul à même de permettre une allocation efficace des ressources et des capacités de production, les transferts et la redistribution continuent à être nécessaire pour atteindre un niveau de justice sociale acceptable par le corps social.

Dès lors, un rééquilibrage s’avère nécessaire et urgent. Et ce n’est pas une question de technocrates mais cela relève de la vision politique.

Il nous faut définir des règles de redistribution de la richesse nationale au travers d’un nouveau contrat social construit sur la base de règles d’imposition justes et efficaces. Car, si au cours des 15 dernières années qui précèdent la révolution, la Tunisie a connu, bon an mal an, un taux de croissance de l’ordre de 4-5%, et si le niveau de vie n’a cessé d’augmenter dans sa moyenne, les écarts ne s’en sont pas moins creusés entre régions riches et régions défavorisées, entre couches aisées de la population et couches démunies voire entre couches aisées et classe moyenne. Ainsi, les taux de pauvreté qui étaient dans des rapports de 1 à 4 entre régions en 2000 sont passés à des rapports de 1 à 7 en 2010.

La croissance était là mais elle n’a pas profité à tous ! Certes, certains proches de la famille de Ben Ali ont excessivement bénéficié du système et il n’est qu’à voir les richesses accumulées par certains en un temps record et en partant de rien, en maniant corruption, concussion et extorsion. C’est là l’affaire de la justice. Mais une grande partie des classes entrepreneuriales a également bénéficié d’un système qui lui a permis de capter, en toute légalité et en toute moralité, une part importante de la richesse créée, constituant ainsi ou consolidant des patrimoines très élevés.

Et puisqu’il n’y a quasiment pas de droits de succession en Tunisie (leur taux nominal est faible et les possibilités de contournement sont nombreuses), les situations acquises se perpétuent à l’infini au détriment de ceux qui n’ont accédé que depuis peu à l’espace économique.

Si mon propos ne consiste pas à remettre en cause la moralité individuelle, on peut questionner la moralité d’un système qui concentre ainsi la richesse entre les mains de quelques uns.

Bien sûr, la possibilité de s’enrichir est à la source de l’esprit d’entreprise et l’on connaît tous l’expression de Willy Brandt « les profits d’aujourd’hui, sont les investissements de demain et les emplois d’après-demain ».

Cela ne règle en rien la question de la détermination du juste niveau de contribution.

Or, il est établi que l’évasion fiscale est énorme et qu'elle est même grandissante et tout le monde conviendra que les revenus déclarés sont souvent sans commune mesure avec les accroissements visibles de patrimoine et les éléments de train de vie. De même, pour les patrimoines élevés, le concept même d’impôt sur le revenu est totalement inadapté car imparfaitement défini. Pour ces patrimoines élevés, l’accroissement annuel en valeur dépasse de très loin ce qui est formellement considéré comme revenu et qui sert de base au calcul des contributions. Pour les patrimoines élevés, le revenu fiscal est minime par rapport au revenu économique et un taux d’imposition de 35%, 50% ou 90% sur le revenu fiscal est une goutte d’eau au regard du revenu économique.

La contribution de chacun selon ses moyens passe donc par la mise en place d’un impôt sur la fortune ou, de manière plus neutre, sur le capital. En effet, la détermination exacte du revenu économique individuel n’est pas une tâche aisée, alors que la détermination du patrimoine (y compris les participations dans des entreprises, les propriétés résidentielles, les investissements, les liquidités et autres actifs) demeure une tâche plus accessible. Et un impôt de 1% sur le capital lorsque celui-ci progresse, par exemple à un taux de 5% correspond à un modeste taux d’imposition de 20% sur le revenu économique.

Mais avant d’aller plus loin, tentons d’analyser la distribution de la richesse en Tunisie. Le cabinet britannique New World Wealth estime à 6 500 le nombre de tunisiens dont le patrimoine excède un million de dollars et à 70 ceux d’entre eux pour lesquels le patrimoine excède trente millions de dollars. Il estime enfin à neuf milliards de dollars le patrimoine cumulé de ces 70 personnes les plus riches. Ils n’étaient que 60 un an auparavant et le patrimoine cumulé de ces « ultra-riches » a progressé de 16.2% en un an. A partir de ces chiffres et en utilisant des courbes de références en matière de distribution de la richesse dans une société, on peut extrapoler que 13 789 ménages tunisiens ont un patrimoine d’une valeur supérieure à un million de nos dinars et que le patrimoine cumulé de ces « millionnaires » est de 59 milliards de dinars. De même, on peut établir que le taux de croissance du patrimoine individuel, dans ces catégories, est de 12.5%. Un prélèvement annuel de 1% sur ce patrimoine cumulé représenterait, au bout de 10 ans, une somme de près de 6 milliards de dinars. Un tel prélèvement de 1% correspondrait alors, en moyenne, à un taux d’imposition d’à peine 8% sur le revenu économique et il ne ferait que ramener à 11.5% (au lieu de 12.5%) le rendement moyen du capital. Cela reste un taux enviable!

Un patrimoine de un million de dinars place ainsi d’emblée son possesseur dans les 13 789 ménages les plus aisés. Cela correspond à 0.5% des ménages et cette donnée est importante pour la pédagogie de la réforme (ce qui veut dire que 99.5% des ménages tunisiens sont bien en dessous de ce seuil). Cela justifie donc, pour ces 0.5%, une contribution spécifique à l’effort collectif. Mais il est clair également que l’on ne peut pas demander le même effort au détenteur d’un tel patrimoine et au détenteur d’un patrimoine de cinquante millions de dinars ou de cinq cent millions de dinars.

Nous proposons donc d’appliquer un barème progressif qui ne s’appliquerait qu’à la tranche de patrimoine au dessus de 1 million de dinars. Ce taux progressif serait de 1% pour les patrimoines entre un et deux millions de dinars puis croîtrait de un demi pour cent par tranche de un million de dinars. Sur cette base, les calculs permettent de prédire une collecte annuelle de 3 milliards de dinars soit 30 milliards de dinars en 10 ans, soit un montant équivalent à l’ensemble de la dette extérieure actuelle de la Tunisie ou au budget annuel de l’Etat.

Puisque l'augmentation des prélèvements est inéluctable, la supériorité d’un impôt nouveau sur le capital par rapport à des augmentations de différents autres impôts existants est que 1. il cible directement les personnes aux plus fortes capacités contributives et constitue donc un facteur d’équité et de justice sociale, 2. il n’interfère pas avec le marché et laisse les détenteurs de capital décider des investissements les plus pertinents.

A charge, l’impôt sur le capital peut faire fuir les capitaux et in fine tarir la source même de cet impôt. Mais la faible mobilité des capitaux liée à la non-convertibilité du dinar rend cet argument peu pertinent en Tunisie.

Bien sûr, de nombreux préalables sont nécessaires : recensement rigoureux et suivi des ménages «riches» et même « moyens », identification de leur seuil de patrimoine à mettre à jour tous les ans, identification des bénéficiaires du régime forfaitaire, renforcement de l’administration fiscale, mise en place de dispositifs anti-corruption efficaces mise en place d’un vrai observatoire des prix fonciers, refonte de la fiscalité des donations qui permettent de diluer son patrimoine entre ses divers héritiers à peu de frais...

Mais ne nous leurrons pas, les freins les plus forts viendront des catégories concernées. Car à l'échelle de la population totale, treize mille personnes c'est peu. Mais si ne serait-ce que 10% d'entre elles font partie des cercles d'influence, alors plus de mille personnes dans les cercles d'influence, c'est conséquent en termes de capacité à infléchir voire à contrer une politique.

La mise en place d'un tel dispositif peut demander 3 ans voire toute la durée d'un mandat législatif et nécessite certainement une équipe de choc. Il faudra peut-être opérer une mise en place progressive, mettant à contribution les plus fortunés en priorité (d'ailleurs près des deux-tiers des recettes estimées correspondent aux contributions des 100 plus grands contributeurs).

Mais une chose est sûre, rien ne se fera s'il n'y a pas un engagement politique fort et affirmé !

Alors je répète ma question.

Nos politiques oseront-ils apporter une réponse politique aux exigences de la révolution et prendre des mesures pénalisant la rente au profit du mérite individuel ?

S'il y a des promesses à attendre et à questionner, elles concernent ce que chaque candidat entend faire en matière de redistribution: qui va contribuer, à quelle hauteur, comment et dans quels délais?

Elyès Jouini

- Ecrire un commentaire

- Commenter

Moi je suis universitaire retraité et j'ai payé ce mois-ci 675 Dinars entre impots,cnam,et autres retenues,que pensezvous de ça????

Les impositions sont déjà excessives pour les contribuables qui se conforment à la loi. N'en ajoutez pas par pitier pour la tunisie car le système est en train de tarir les poules aux oeufs d'or et à decourager l'investissement et la prise de risque.

Mr Jouini propose un impôt sur la fortune des plus riches du pays pour assurer "la justice sociale". Parmi ces privilégiés cités par l'auteur de l'article, il y en a ceux qui ont payé des impôts et ceux qui n'ont rien payé et il y a déjà une injustice. Ceux qui n'ont rien payé, ce sont les maîtres de la contrebande, de la corruption. Le marché parallèle ne représenterait il pas 50 % de l'activité économique du pays. Si ces 50 % étaient intégrés dans le circuit légal, ne feraient ils pas doubler les recettes douanières et fiscales de l’État lui permettant de réaliser toutes les infrastructures manquantes dans les régions défavorisées et d'assurer les meilleurs services aux citoyens. Le déficit budgétaire sera résorbé, l'endettement extérieur de l’État sera absorbé ou réduit aux emprunts d'investissement et les pressions sur notre dinar seront moins fortes. Appliquer un impôt sur la fortune n'est pas chose aisée et l'auteur l'a fait remarquer. Les fortunés tenteront de s'en échapper ou useront de leur promiscuité avec les politiques au pouvoir pour le dissuader de prendre de telle décision. Il y a lieu d'endiguer le marché parallèle en s'attaquant à ses sources qui sont : 1- les autorisations accordées à certains et refusées à d'autres, 2- les droits de douanes fortement élevés sur certains produits qui poussent plus d'un à faire fausse déclaration, ou une tentative de corruption de fonctionnaire, 3- les droits de consommation élevés 4- la caisse de compensation qu'il faut supprimer, et le remplacement de ses services par une allocation mensuelle aux plus démunis en fonction de leurs déclarations de revenus Je demande la suppression de la caisse de compensation parce que les produits compensés sont détournés par certains industriels et revendus soit disant avec une taxation indirecte élevée (TVA majorée+droit de consommation). Les taxes élevées sont souvent conservées par l'industriel. Je prends en exemple la farine et le sucre, subventionnés et exonérés de TVA et toute autre taxe indirecte. Achetés par un pâtissier pour faire des gâteaux vendus à prix exorbitants soumis à taxation élevée. Notre pâtissier vendant ses produits sur place et encaissant ses prix en espèces sonnantes et trébuchantes ne déclarerait que le stricte minimum au fisc et conserverait à lui la TVA et droit de consommation comptés dans le prix de vente de la pièce, la prospérité des pâtissier, biscuiteries et confiseurs (bonbons à sucer !) en dit quelque chose sur les supers profits réalisés. Les exemples sont nombreux.