La TVA sociale mesure de bon sens ou arnaque et autre manipulation fiscale?

Comme son nom l’indique, la TVA sociale est une taxe sur la valeur ajoutée dont le calcul et le mode opératoire s’apparentent à ceux de la TVA classique. C’est donc un impôt indirect, non progressif comme il se doit, un point qu’il faut garder constamment à l’esprit. Elle s’appliquerait de ce fait à tous les biens et services vendus sur le sol national, qu’ils soient fabriqués localement ou qu’ils soient importés. Au départ, ses initiateurs en Europe ne voyaient en elle que le moyen de taxer plus durement les importations venant des pays émergents, la Chine notamment, au motif que ces pays ne jouent pas le jeu loyal de la concurrence en payant une misère à leur main-d’œuvre, sans se soucier de la sécurité du travail ou de la préservation de l’environnement.

Il s’agit, on le voit, de considérations tenant à la régulation sociale entre monde développé et pays émergents. Mais dans notre cas, les mêmes considérations ne jouent pas ou si peu. On peut donc penser que la mise en place d’une « TVA sociale» n’a finalement pour but que de trouver des ressources financières complémentaires à la protection sociale.

Il s’agit, on le voit, de considérations tenant à la régulation sociale entre monde développé et pays émergents. Mais dans notre cas, les mêmes considérations ne jouent pas ou si peu. On peut donc penser que la mise en place d’une « TVA sociale» n’a finalement pour but que de trouver des ressources financières complémentaires à la protection sociale.

Si le mot utilisé ici est protection sociale, c’est parce que celle-ci ne se résume pas à la seule Sécurité sociale. En effet, la protection sociale regroupe sous ce vocable l’ensemble des mécanismes de prévoyance collective qui permettent aux individus ou aux ménages de faire face aux conséquences d’une baisse des ressources ou d’une hausse des dépenses. De ce fait, la TVA sociale peut tout aussi bien concourir au financement des déficits des régimes et des caisses qu’au financement d’une partie des transferts sociaux. Dans le premier cas, c’est la Sécurité sociale qui devrait en bénéficier, dans le second c’est évidemment le budget de l’Etat puisque c’est à lui qu’incombe le financement des transferts sociaux hors Sécurité sociale (éducation, formation, santé, compensation, etc.). Deux remarques doivent être faites à ce stade. Les cotisations sociales et les impôts forment au niveau du revenu net disponible un tout dit « prélèvements obligatoires». Les revenus du travail sont pour l’heure les seuls revenus à financer la Sécurité sociale.

Les intentions du Gouvernement

A dire vrai, nul ne connaît les intentions précises du Gouvernement à ce sujet, peut-être pas le Gouvernement lui-même. Mais on peut raisonnablement avancer que le Gouvernement cherche un expédient aux déficits de la Sécurité sociale qui ne se heurte pas aux réticences des entreprises et des salariés. En effet, l’augmentation des cotisations sociales risque de mécontenter dans un contexte fortement concurrentiel pour les entreprises et réducteur pour le pouvoir d’achat des salariés. Mais ceci ne constitue que la face émergée de l’iceberg. L’Etat en tant qu’employeur devra s’acquitter de sa part de cotisations sociales si celles-ci augmentent. Or, les finances publiques ne le permettent pas. En mettant en place une TVA sociale, le Gouvernement pourrait croire qu’il gagne sur les trois tableaux. Un, il reporte sur l’ensemble de la population la charge inhérente au comblement du déficit des régimes de retraite de la CNRPS, celui de la Fonction publique notamment, charge normalement supportée par le budget. Deux, il évite de toucher aux problèmes qui fâchent, l’équité fiscale et sociale notamment. Trois, et c’est probablement le critère qui l’emporte aux yeux du Gouvernement, le recours à l’impôt indirect passe mieux chez une opinion publique mal avertie et lui rend la pilule moins amère à avaler.

Si les cotisations sont prélevées, grossièrement, sur les revenus du travail, l’impôt a théoriquement une base plus large. Mais la ponction prélevée dans les revenus disponibles par l’impôt ou par les cotisations sociales ou par les deux à la fois a des effets quasi similaires sur la croissance et l’emploi, pour peu que l’on souscrive à la validité d’une telle corrélation. En principe, plus les prélèvements obligatoires sont élevés, plus le revenu disponible est réduit et plus la consommation est faible. Autrement dit, le trop d’impôts indirects ou de cotisations sociales risque de conduire au ralentissement de la croissance et des créations d’emplois. Le Gouvernement peut bien évidemment relancer l’activité économique en augmentant les dépenses budgétaires au titre du fonctionnement (plus de salaires ou d’emplois de fonctionnaires) ou de l’investissement (construction de routes ou d’hôpitaux, etc.), et recourir pour ce faire aux emprunts intérieurs ou extérieurs. Mais il ne fait alors que différer, d’une génération à l’autre, d’une période à l’autre, la surcharge induite par ces prélèvements.

Structures des prélèvements obligatoires en %

| Désignation | 1977 | 1987 | 1997 | 2004 |

| Impôts directs | 19,0 | 16,0 | 19,6 | 24,9 |

| Impôts et taxes indirects | 65,0 | 66,1 | 55,0 | 48,3 |

| Impôts locaux | 2,6 | 2,1 | 2,0 | 2,4 |

| Cotisations sociales | 13,4 | 15,8 | 23,3 | 24,4 |

| TOTAL | 100,0 | 100,0 | 100,0 | 100,0 |

Source : Document UGTT

Le problème se situe en fait dans les choix fiscaux eux-mêmes. L’augmentation des impôts indirects n’a pas les mêmes effets économiques et sociaux que l’augmentation des impôts directs ou des cotisations. C’est d’autant plus important à signaler que l’évolution de la structure des prélèvements obligatoires en Tunisie au cours des trente dernières années montre que la part des impôts directs et des cotisations sociales dans les prélèvements obligatoires n’a pas cessé d’augmenter. En fait, ce sont les revenus du travail qui ont été le plus durement frappés. L’évolution des parts respectives des impôts directs sur les revenus salariaux, des revenus en général et des impôts sur les sociétés dans le PIB le prouve. En effet, celles-ci sont passées respectivement de 1,8 % à 3,1% entre 1986 et 2005; contre 3,1% et 4,1% pour l’ensemble des revenus ; 2,2% et 3,7% pour les impôts sur les sociétés.

Les données fiscales et démographiques

A l’évidence, la Tunisie n’est pas du tout placée dans les conditions ayant justifié ailleurs l’adoption d’une TVA sociale. Les délocalisations des entreprises étrangères installées sur notre territoire national n’ont pas eu pour cause le seul coût du travail, mais certaines autres considérations que tout le monde connaît d’ailleurs. Quant aux marchandises en provenance de Chine ou d’ailleurs, on sait très bien à qui a profité le trafic. Naturellement le consommateur tunisien lui-même n’en est pas absous, loin de là. En tout état de cause, la taxation de ce type de commerce s’impose, ne serait-ce que pour pallier les conséquences néfastes sur un pan entier de notre industrie. Mais alors, pourquoi ne pas appeler un chat un chat et pourquoi veut-on détourner l’attention du public en parlant de TVA sociale?

Taxer plus fortement l’alcool ou les cigarettes peut plaire à un public non averti ou complaisant, mais cela n’a rien à voir avec la TVA sociale. Taxer plus fortement les carburants peut rapporter gros, mais cela n’a rien à voir non plus avec une TVA sociale. De plus, l’adoption d’une TVA sociale n’est justifiée que dans la situation où une forme d’équilibre et d’équité sur le plan fiscal et social prévaut déjà dans le pays. Or, ce n’est pas le cas. Pour sa part, l’allègement par le maintien ou la baisse relative des cotisations sociales risque de se répercuter sur la TVA dont s’acquittent l’ensemble des consommateurs. Ce serait d’autant plus inique que le niveau des impôts indirects se situe à 60% des recettes fiscales et que l’impôt direct sur le revenu réel est supporté essentiellement par les salariés (plus de 70%).

Recettes fiscales en MD Source : BCT

| Désignation | 2009 | 2010 | 2010 en % |

| Impôts directs | 4.645,4 | 5.047 | 339,6 |

| Impôts et taxes indirects | 7.039,8 | 7.691,5 | 60,4 |

| TOTAL | 11.685,2 | 12.738,8 | |

| Pression fiscale globale en % du PIB | 19,9 | 20,1 | |

| Pression fiscale hors pétrole en % du PIB | 18,8 | 18,8 |

La BCT note que «la progression des impôts directs au cours de 2010 se situe surtout au niveau des impôts sur salaires (177 MDT) en relation avec l’augmentation des salaires (3ème tranche) et de la fiscalité pétrolière (164 MDT) résultant de la hausse des prix du pétrole et d’une production additionnelle d’environ 500 mille Tep de gaz naturel suite à l’entrée en production des nouvelles concessions d’Asdrubal, Maâmoura et Elbaraka ».

Venons-en maintenant à la situation des finances publiques. Héritage de la gestion attentiste des gouvernements successifs de Ben Ali, la situation des finances publiques est critique, mais pas catastrophique. Mais il serait malheureux d’y remédier par le seul accroissement des recettes. On le sait, l’Etat dépense mal, sans que des solutions aient été apportées à une problématique devenue endémique. De quoi s’agit-il en fait ? Oublions pour l’instant les données relatives à 2011 et penchons-nous sur celles de 2010 et de 2009. Certes, cela ne constitue pas un historique significatif et ne nous met pas à l’abri des critiques relatives à la non-prise en compte des effets cyclothymiques ou conjoncturels, mais la structure des ressources et des emplois du budget de l’Etat se distingue par une pérennité autrement plus significative.

Equilibre du budget de l’Etat (en MD) Source : BCT

| Désignation | 2009 | 2010 |

| Ressources propres, dont : | 13.762,0 | 14.854,9 |

| - Recettes fiscales | 11.685,2 | 12.738,8 |

| - Recettes non fiscales | 2.076,8 | 2.116,1 |

| Ressources d’emprunt et de trésorerie | 3.654,7 | 3.256,3 |

| TOTAL RESSOURCES | 17.416,7 | 18.111,2 |

| Dépenses et prêts nets dont : | 15.354,4 | 15.647,1 |

| - Fonctionnement hors compensation | 7.935,0.1 | 8.501,2 |

| - Compensation | 430,0 | 1.500,0 |

| - Intérêts de la dette | 1.180,0 | 1.152,0 |

| - Equipements | 4.013,6 | 4.326,1 |

| - Prêts nets | 795,8 | 167,8 |

| Amortissements du principal | 2.062,3 | 2.464,1 |

| TOTAL DEPENSES | 17.416,7 | 18.111,2 |

En 2010, les dépenses de fonctionnement ont représenté près de la moitié des ressources globales du budget ; 57% des ressources propres et 2/3 des recettes fiscales. Si l’on y ajoute les dépenses de compensation, la somme des deux représenterait alors plus de la moitié des ressources globales du budget ; plus de 2/3 des ressources propres et plus de 3/4 des recettes fiscales. Quant au service de la dette (intérêts+principal), il se situe pas loin du montant de l’ensemble des ressources d’emprunt et de trésorerie. Certes, un effort de désendettement a été fait ces dernières années (le solde primaire devenant positif), mais cet effort a été trop mécanique ou comptable pour ne pas générer des dommages collatéraux au niveau social et économique. Quoi qu’il en soit, c’est la structure même des finances publiques qui constitue un problème. C’est pour dire que  l’assainissement des finances publiques passe d’abord par une utilisation plus rationnelle des deniers publics et par un combat frontal contre la fuite fiscale, non par le recours à l’augmentation des impôts indirects.

l’assainissement des finances publiques passe d’abord par une utilisation plus rationnelle des deniers publics et par un combat frontal contre la fuite fiscale, non par le recours à l’augmentation des impôts indirects.

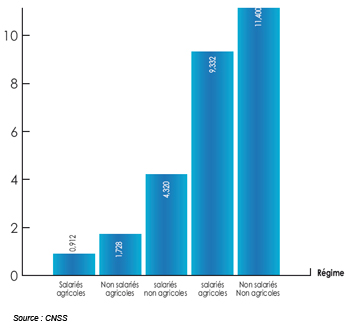

La problématique de la protection sociale en Tunisie pose pour sa part des questions de durabilité qui s’accordent mal avec l’adoption de solutions exclusivement financières ou de court terme. Il y a vingt-cinq ans, 17 actifs cotisants du régime général prenaient en charge un seul « pensionné ». Actuellement, le rapport démographique est de l’ordre de 4,9 pour l’ensemble des régimes gérés par la CNSS et 4,2 seulement pour le régime dominant qu’est le régime des salariés dans le secteur non agricole (RSNA). Le rapport de plus en plus élevé entre le nombre de pensionnés et le nombre d’actifs cotisants fait peser sur la retraite par répartition qu’est la nôtre un poids de plus en plus insupportable. A moins d’abandonner le système par répartition que seule une poignée de « financiers » souhaite, le traitement du déficit appelle une réflexion autrement plus sérieuse que l’adoption d’une TVA sociale. Les évolutions démographiques ont d’ailleurs un impact similaire sur la branche maladie (CNAM) de la Sécurité sociale dans la mesure où l’allongement de la vie coûte de plus en plus cher en soins de santé.

Epilogue

La TVA sociale est par nature un impôt non progressif, comme le reste des impôts indirects d’ailleurs. Ajouter un impôt indirect de plus à une somme d’impôts aveugles frappant la population sans considération pour le revenu ou le patrimoine des individus et des ménages constitue un grave manquement à la raison et à l’équité dans un pays où il faut diminuer la part des impôts non progressifs et augmenter celle des impôts progressifs. Quoi qu’on en dise, l’impact de la TVA sociale sera lourd pour les classes moyennes et plus atténué pour les détenteurs de hauts revenus, ceux du capital au premier chef. A moins d’équilibrer les choses par un impôt spécifique sur les dividendes et autres ressources financières liées à la possession de rentes ou d’actions, la TVA sociale n’aura de social que le nom.

En d’autres termes, l’introduction de la TVA sociale dans les présentes conditions ne fera qu’accroître les inégalités sociales et l’injustice fiscale qui prévalent déjà dans notre pays. Naturellement, on pourrait augmenter les salaires pour compenser la perte de pouvoir d’achat due à la TVA sociale, mais c’est alors le coût du travail qui en souffrira avec des conséquences probablement négatives sur les coûts de production, les prix et l’emploi.

Si c’est l’équilibre financier des régimes de retraite ou de maladie qui constitue le motif premier de l’introduction de la TVA sociale, nous disons alors avec fermeté que les promoteurs de la TVA sociale se disqualifient d’eux-mêmes pour traiter le problème. La raison est simple. Tant au niveau des ressources qu’au niveau des dépenses, la Sécurité sociale est d’abord et surtout dépendante des évolutions démographiques dont le différentiel entre les taux d’accroissement annuels moyens cotisants/pensionnés. Naturellement, certaines modalités financières sont susceptibles d’apporter un soulagement momentané à l’emprise des déficits, mais le fond de la question reste le même. L’équilibre financier des branches de retraite et de maladie est lié fondamentalement à l’évolution de la pyramide des âges, à l’augmentation de l’espérance de vie et à la baisse du rapport démographique. Or la TVA sociale n’a rien d’un aménagement du type démographique. Imaginez votre propre réaction face à un médecin qui vous prescrit de soigner votre hépatite virale en mangeant des pois chiches ! Vous le traiteriez de charlatan et vous aurez raison. Les tenants de la TVA sociale dans le contexte qui est le nôtre ne sont pas loin de ressembler à ce médecin. Einstein disait avec l’humour mordant qu’on lui connaît que de son point de vue « deux choses étaient infinies, l’Univers et la bêtise humaine » mais qu’il n’en avait acquis la certitude que pour l’Univers….

Bref, le Gouvernement Ennahda, puisque c’est ainsi qu’il est en réalité, se trouve confronté dans cette affaire de TVA sociale à une sérieuse épreuve du feu. Ou bien il use d’un tour de passe-passe digne de la gestion purement comptable qu’il dit vouloir combattre en recourant, une fois de plus, à l’imposition indirecte ; ou bien il se montre à la hauteur de la confiance qui lui a été accordée par le suffrage populaire en élargissant la base des cotisations sociales à l’ensemble des revenus. S’il opte finalement pour la TVA sociale, le roi sera nu, obséquieusement et désespérément nu.

H.T.

- Ecrire un commentaire

- Commenter

Il n'ya pas plus dangereux qu'un économiste amateur

si Ali ; peux tu nous éclairer ? Je ne suis pas un spécialiste, mais ce que j'ai lu me parait intéressant. C'est bien de critiquer ; mais quels sont vos arguments au moins en général ; sauf si tu as des problèmes personnels avec le concerné ....OK le professionnel !

Effectivement Si Ali. Mais, là, ce n'est pas le cas du tout. Nous sommes face à une analyse bien approfondie, sur la base d'indicateurs irréfutables. Son auteur a beaucoup de mérite. Que pouvez-vous lui reprocher? Je serais personnellement ravi de lire votre contre-analyse. Allons au fond des choses.

Sarkozy-Jbeli même combat!?L'état éconoùiaque de nos deux pays est-il le même?C'est facile de faire un impot indirect, mais il est temps de remettre un peu d'ordre dans le pays!Comment sont taxés les agriculteurs,les éleveurs etc.........et tous ces fonctionnaires, commerçants qui exploitent des terres en parallèle deleur activité? et nos grandes fortunes? Il doit bien en rester quelques unes tout de même! Et les revenus de la bourse et du capital? Moi, j'attends que ce gouvernement et les suivants prennent des orientations de GAUCHE, car aprés tout ce n'est pas qu'aux associations humanitaires et à la charité religieuse de nourrir les tunisiens!